В каких случаях требуется уплата налога на дарение квартиры

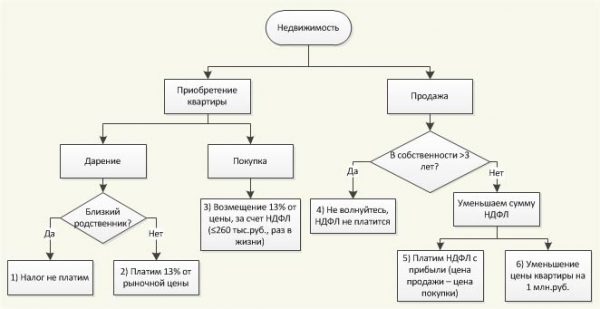

Дарение представлено передачей имущества в дар. Для этого составляется дарственная, по которой имущество может переходить в собственность родственника или постороннего человека. Для составления договора не требуется даже обращаться к нотариусу. Если передается в дар жилая недвижимость, то одариваемый должен зарегистрировать недвижимость на себя в Росреестре, а также уплатить НДФЛ в размере 13%. Не возникает необходимость в уплате сбора только при условии, если участниками представлены близкие родственники.

Оглавление

Правила расчета налога

Если гражданин принимает решение подарить квартиру другому человеку, то учитываются правила процесса:

Будьте в курсе всех событий и тенденций рынка жилья!

- в дарственной запрещено указывать какие-либо требования или условия к одариваемому, так как имущество передается исключительно в дар;

- получение квартиры или иных предметов по дарственной представлено возникновением выгоды у получателя дара, поэтому приходится уплачивать подоходный налог;

- не возникает необходимость платить сбор, если участники являются близкими родственниками;

- одариваемый дополнительно при регистрации жилья на себя в Росреестре уплачивает госпошлину в размере 2 тыс. руб.

Дарственная часто используется родственниками для законной передачи имущества, а также выступает идеальной заменой завещанию, по которому даже родственники должны уплачивать нотариальный сбор.

После заключения договора дарения происходит переоформление недвижимости на нового владельца. Процедура выполняется в Росреестре, куда передается дарственная, заявление от одариваемого, паспорта участников и квитанция об уплате пошлины. После этого процесса недвижимость становится имуществом получателя дара, который может сразу продать или подарить этот объект другим лицам.

Налог при дарении квартиры родственникам

По ст. 3 СК НДФЛ с полученного подарка не уплачивается только близкими родственниками. К ним относятся следующие лица:

- родители;

- дети, которые могут быть родными или усыновленными;

- официальные супруги;

- дедушки с бабушками;

- внуки;

- родные братья и сестры.

Если сделка заключается между вышеуказанными лицами, то получатель дара может не уплачивать НДФЛ с квартиры. Если же дарителем представлен дядя, племянник или двоюродный брат, то сделка совершается между дальними родственниками, поэтому одариваемому придется рассчитать и уплатить налог на дарение квартиры в размере 13% от оценочной стоимости объекта.

Допускается дарить не только всю квартиру, но и некоторую ее часть. Даритель перед составлением дарственной предварительно получает разрешение от официального супруга, если жилье представлено совместно нажитым имуществом.

Гражданин, являющийся владельцем недвижимости, может подарить квартиру даже постороннему лицу. Одариваемый уплачивает НДФЛ в размере 13%, а также он не имеет права рассчитывать на льготы. Он обязан дополнительно до 30 апреля следующего года сдать декларацию по форме 3-НДФЛ. В ней указываются основные характеристики полученной квартиры, оценочная стоимость и правильно рассчитанный размер налога.

Граждане самостоятельно рассчитывают и уплачивают налог при дарении квартиры. Налоговая база представлена рыночной стоимостью объекта, которая рассчитывается оценщиками, составляющими специальный отчет. Этот документ прикладывается к декларации по НДФЛ, чтобы представители налоговой службы смогли убедиться в правильности расчетов.

Налог при продаже подаренной квартиры

Если гражданин получает недвижимость на основании дарственной, то он становится полноправным владельцем имущества, потому может распоряжаться им по своему усмотрению. Он имеет право в любой момент времени продать, подарить или обменять недвижимость. Но за полученный доход уплачивается НДФЛ, при определении которого учитываются правила:

- так как при получении имущества гражданин не нес какие-либо расходы, то он уплачивает 13% с полученной суммы денег, не уменьшая ее на понесенные затраты;

- не приходится платить сбор, если гражданин владел имущество больше трех лет;

- не допускается специально уменьшать стоимость квартиры в договоре, так как первоначально налоговики сравнивают этот показатель с кадастровой ценой объекта, поэтому налог рассчитывается от самого высокого значения;

- кроме уплаты налога граждане обязаны до 30 апреля следующего года составить и сдать в отделение ФНС декларацию 3-НДФЛ.

К декларации прикладываются другие документы. К ним относится:

- копия паспорта продавца;

- выписка из ЕГРН;

- договор, по которому была продана ранее полученная в дар недвижимость;

- паспорта участников сделки;

- дарственная, выступающая правоустанавливающей документацией на проданную квартиру, а также на основании даты ее составления определяется срок владения имуществом.

НДФЛ уплачивается до 15 июля следующего года. Для расчета налога на подаренную квартиру определяется ее рыночная стоимость, для чего приходится обращаться к оценщику, обладающему соответствующей лицензией. Так как жилье было передано продавцу на основании безвозмездной сделки, то он не сможет снизить налоговую базу.

Поэтому если гражданин продает подаренную квартиру, полученную от дальнего родственника, то у него возникает необходимость в двойной уплате НДФЛ с одного объекта недвижимости. Это приводит к тому, что граждане предпочитают владеть недвижимостью больше трех лет, чтобы продать ее без уплаты повторного сбора.

Заключение

При получении квартиры в дар возникает необходимость для уплаты НДФЛ. При дарении квартиры налог уплачивается только одариваемыми, которые не являются близкими родственниками дарителя. Для расчета сбора учитывается рыночная стоимость полученного имущества. Если получатель дара планирует в ближайшее время продавать полученную квартиру, то ему придется повторно уплачивать подоходный налог с полученного дохода.

Полезное видео

Юрист раскрывает тему в видеоматериале: