Размер госпошлины на договор дарения квартиры

Государственная пошлина регулируется ст. 333.16 НК РФ, устанавливающей, что это государственный сбор, взимаемый за совершение юридически значимых действий. Положение закона содержит отсылочную норму к ст. 333. 17, указывающую на граждан и организаций, обязанных выплачивать в казну государства пошлину.

Дарственная среди гражданско-правовых сделок отличается двумя особенностями:

- безвозмездность как основной признак договора;

- отсутствие налогообложения, но при условии, что договор заключается между лицами, находящимися в кровном родстве.

Второе условие раскрывается ст. 14 СК РФ, дополнено положениями ГК РФ и КоАП. Лица, имеющие близкую родственную связь, не являются плательщиками налога на доходы по ставке 13%. Остальные граждане, оформляющие договор, обязаны выплатить 13%, нерезиденты – 30%. Но налог на доходы граждан не имеет ничего общего с государственной пошлиной. От нее не освобождены близкие родственники. И она уплачивается за регистрацию перехода права собственности в Росреестре.

Оглавление

Будьте в курсе всех событий и тенденций рынка жилья!

Стоимость оформления договора дарения

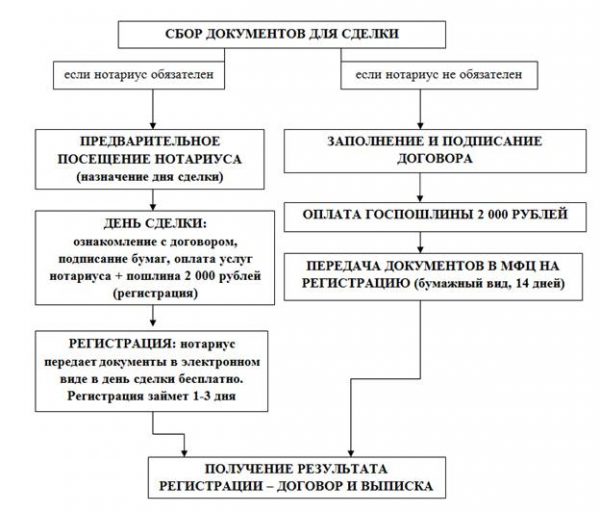

Показатель зависит от того, пользуются ли стороны услугами нотариуса, юриста. Если составление нотариальной формы договора не обязательно, то образец договора можно скачать из интернета и самостоятельно его заполнить. Если при сделке дарят долю из общего долевого режима, участие нотариуса обязательно. За исключением ситуаций, когда доли передаются как подарок всеми сособственниками по одной сделке. Расценки нотариальных контор могут разниться друг с другом, как и услуги юриста, составляющего договор.

Стоимость дарения складывается из следующего:

- Тариф нотариальной конторы. Эти расходы могут отсутствовать, если стороны решат, что будут составлять договор самостоятельно.

- Госпошлина на договор дарения квартиры при обращении к нотариусу.

- Сбор, взимаемый при регистрации права.

- Налог на дарение.

Стороны могут избежать указанных расходов на нотариуса, если договор не требует его обязательного участия. Если это необходимо, то стоимость можно узнать из Основ о нотариате, ст. 22.1:

- Если недвижимость стоит до 10 млн., то участники оплачивают 3000+0,2% от оценки квартиры. В расчет берется обычно кадастровая цена недвижимости. Это положение актуально для родственников.

- Если имущество стоит до 1 млн. рублей – стороны оплачивают госпошлину по договору дарения квартиры 3000+0,4% от оценочной стоимости. Для расчета принимается кадастровая цена, установленная на имущество. Это положение актуально для посторонних друг другу лиц, заключивших дарственную.

- Если недвижимость стоит больше миллиона рублей, до 10000000 – нотариальный тариф 7000+0,2% от оценки недвижимости.

К расходам не относятся дополнительные услуги органов нотариата.

Размер государственной пошлины

Размер госпошлины при договоре дарения квартиры определен ст. 333.33 НК РФ. Он зависит от того, кто выступает плательщиком:

- граждане – 2000;

- юридические лица – 22000.

Кто оплачивает пошлину

Оплата осуществляется заявителем, который перечисляет деньги на счет отделения Росреестра. На деле, стороны сами договариваются о том, кто будет платить. Для государства важно, чтобы его услуга была оплачена, но кем из участников дарения – не принципиально.

Закон устанавливает обязательность уплаты госпошлины на дарственную на квартиру. Это общее правило, из которого существуют исключения. Они выражаются в том, что от пошлины освобождаются органы, относящиеся к местному самоуправлению, субъекты федерации, а также лица, признанные малоимущими. Этот статус официально подтвержден соответствующими документами.

Налог при совершении дарения

Среди гражданско-правовых сделок дарение занимает лидирующие позиции. Это объясняется тем, что близкие родственники не платят налог при совершении сделки. Понятие близких родственников с четким перечислением субъектов правоотношения не закреплено законом. Поэтому ориентируемся на нормы Семейного и Гражданского+КоАП.

| СК РФ ст. 14 | ГК РФ | КоАП ст. 25.6 |

| родители и дети братья сестры бабушки, дедушки |

ст. 1142 при наследовании по закону

отсылочные нормы к ст. 14 СК РФ |

единственный закон, который к близким родственникам относит супругов |

Эти лица не платят налог (ст. 217 НК РФ). Остальные, не причисленные к категории лиц, находящихся в кровном родстве, платят налог 13%. Но при условии, что они являются резидентами РФ.

Для уплаты налога НК РФ предусматривает налоговый период. Он равен 12 месяцам. Налогоплательщик самостоятельно рассчитывает сумму, которая передается государству как НДФЛ. Это правило установлено ст. 228, 229 НК РФ. Гражданин, получивший доход, обязан подсчитать налог, сдать декларацию в налоговый орган, самостоятельно перечислить денежные средства на его счет.

Заключение

Государственная пошлина уплачивается в бюджет государства. Это сбор, который фактически не относится к прямым или косвенным налогам. Взимается, когда со стороны государства оказывается правовая помощь населению.

Полезное видео

Рекомендации юриста по теме: